2025 年预算摘要

以下是2024年10月1日财政部长在预算声明中提出的关键税收措施。

个人税和收费

税率和税带的变化以 粗体字 显示。

.png)

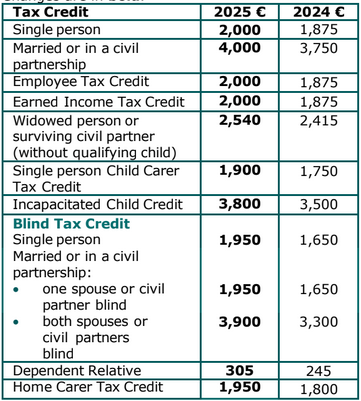

税收抵免的变化以 粗体字 显示。

免税限额

65岁及以上人士的所得税免税限额没有变化。

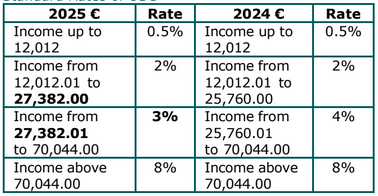

普遍社会收费 (USC)

USC门槛和税率的变化以 粗体字 显示。

USC标准税率

降低的USC税率

降低的USC税率没有变化。

小额福利免税

自2025年1月1日起,年度凭证或福利的数量将从前两名增加到前五名,免税限额将从€1,000增加到 €1,500。

租金税收抵免

租金税收抵免将增加到每个人最高€1,000 ,每对共同评估的夫妇最高€2,000 。此增加将追溯适用于2024年,也可申请2025年。

抵押贷款利息减免

预算2024中引入的抵押贷款利息税收抵免,将扩展到2024年,针对支付符合条件的主要私人住宅贷款的纳税人。

减免将根据2024年支付的利息与2022年支付的利息的增加部分计算。抵免金额和所有资格标准保持不变。

雇主提供车辆的实物收益 (BIK)

以下适用于2025年雇主提供车辆的BIK:

- 对于类别A、B、C 和D(不是E)及所有面包车,原始市场价值(OMV)将减少€10,000,以减少应支付的BIK金额。

- 目前对所有电动车的OMV减少€35,000将继续适用。

电动车家庭充电设施

自2025年1月1日起,在某些条件下,雇主提供的充电设施可免于BIK,适用于董事或员工的合格住宅。

海上海军人员抵免

海上海军人员税收抵免为€1,500已延长至2029年12月31日。

财产

帮助购买计划(HTB)

帮助购买计划已延长至2029年12月31日。

关于空置住宅的预租费用

对于已空置六个月或更长时间的物业,预租费用的抵扣将延长至2027年底。支出必须在物业作为住宅租出之前的12个月内发生。每个物业的可扣除费用上限为€10,000。如果物业在四年内撤出租赁市场,减免将会追回。

空置房屋税 (VHT)

VHT是一种自我评估税,适用于在12个月的应税期内居住不足30天的可居住房屋,从11月1日到次年的10月31日。自2024年11月1日起,VHT的税率已提高至每个应纳税物业的基本LPT责任的七倍。

住宅分区土地税 (RZLT)

2025年将为受到RZLT影响的土地所有者提供额外机会,以寻求对该土地的分区变更。这样的分区请求可能适用于2025年RZLT责任的免税。

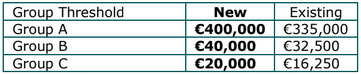

资本取得税 (CAT)

免税阈值

CAT A、B和C组的免税阈值增加如下:

有关CAT阈值的更多信息,请访问www.revenue.ie/catthresholds

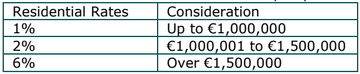

印花税

住宅财产

自10月2日起,适用新6%的印花税率,适用于考虑超过€1,500,000的转让或销售和租赁。

如果在10月2日之前已经有约束性合同,并且在2025年1月1日之前签署的后续转让或租赁契约,则将按预算前的1%税率适用高达€1,000,000的考虑额,超出部分按2%征收印花税。

银行征费

银行征费将延长至2025年,再延长一年。征费的税率和用于计算的基准年将与2024年保持不变。

住宅财产的集中采购

自10月2日起,当一个人在12个月内购买10个或以上住宅财产时,适用的更高印花税率将增加至15%。

现有的10%税率将继续适用于在2024年10月2日之前已经存在的约束性合同,在2025年1月1日之前签署的文书将适用该税率。

资本利得税 (CGT)

退休减免 - 家族内转让 此修正涉及到与以下情况相关的CGT责任:

- 注:当将合格资产转让给子女时,当事人年龄在55岁及以上

- 该等资产的价值超过€10百万的CGT减免终身限制,并且

- 转让(s)在2025年1月1日或之后进行。

在这种情况下,个人转让时所产生的CGT责任可以延迟。

如果被转让给子女的合格资产在转让后的12年内被处置,则延迟的CGT责任将会确认。责任将根据子女的资产处置而定。这将是对子女因处置资产而产生的任何CGT责任的补充。如果子女保留合格资产的所有权达到12年,则可以完全减免所延迟的CGT责任。

资本利得税(CGT)投资者减免 此措施为在认证创新创业小型企业投资超过三年并持有重要少数股权的第三方个人提供CGT减免。此类个人可享受有效的CGT减免税率为16%,合伙企业为18%。减免可适用于相当于初始投资价值两倍的利润,并受到€10百万的终身限制。

公司税 (CT)

参与免税

将为2025年引入公司税免税,适用于某些外国外派收益。进一步细节将在财政法案中列出。

股票交易所上市支出

将为2025年引入公司税扣除,适用于为了在欧洲经济区(EEA)交易所上市而完全和专门发生的支出。仅适用于首次上市。可扣除的支出最高额为€1百万。

第481节电影减免

对于最高合格支出为€20百万的故事片,正在引入增强的电影税收抵免。对于符合条件的影片,抵免将按40%的比例计算。此措施需获得国家援助批准。

非剧本制作税收抵免

将为某些非剧本节目引入公司税收抵免。与类似的减免一样,此抵免将受到文化测试的限制,针对非剧本节目按20%的税率计算,项目支出最高限额为€15百万。此措施需获得国家援助批准。

研发(R&D)税收抵免 第一年可支付的R&D公司税收抵免金额将从€50,000增加到€75,000。

第486C条对某些初创公司的减免

自2025年起,除了根据雇主支付的缴薪相关社会保险(PRSI)金额计算初创公司的税收减免外,还将根据公司的董事支付的类别S PRSI金额来计算。此项减免的最大金额为每名员工€5,000,每名公司董事€1,000,总额为€40,000。

加速资本免税用于燃气车辆和加油设备

针对燃气车辆和加油设备的加速资本免税计划延长了一年,至2025年12月31日。

针对某些道路车辆的基于排放的资本免税和费用限制

可以获得税收减免的某些类别商业车辆的支出将减少。

此条款将于2027年1月1日起生效。

农业

农场安全设备的加速折旧

符合条件的项目清单已扩大。

存货减免

以下存货减免将再延长三年,至2027年12月31日:

- 农民的一般存货减免为25%

- 注册农场合作社成员的50%存货减免 和

- 某些年轻受训农民的100%存货减免。

农田租赁的印花税减免

对于农田租赁的减免将被修订,以便可以由公司和个人申领,前提是满足某些条件。

年轻受训农民 (YTF) 减免

当申请YTF减免时,年轻受训农民必须在五年内将其正常工作时间的至少50%用于耕种土地。该减免将修订,使得当年轻受训农民通过公司耕种土地的情况下可以满足此条件,前提是满足某些条件。

资本取得税(CAT)农业减免

CAT农业减免已被修改,以规定在赠与或继承日期之前的六年期间,农业财产必须由赠与者(提供赠与或继承的人)拥有并用于农业目的,或由对该财产的承租人使用。

农民的全额补贴

农民的全额补贴将从4.8%提高到5.1%,自2025年1月1日起生效。

增值税 (VAT)

燃气和电力供应

对燃气和电力供应的第二个减少的增值税率为9%,将延长六个月,至2025年4月30日。

增值税注册阈值

自2025年1月1日起,供应商有义务注册增值税的营业额阈值将提高:

- 对于商品供应商,新阈值将为€85,000,较之前的€80,000有所增加

- 对于服务供应商(或混合供应),新阈值将为€42,500,较之前的€40,000有所增加。

营业额低于阈值的供应商可以选择注册增值税。

热泵的供应和安装

自2025年1月1日起,第二个减少的增值税率为9%,将适用于低排放供暖系统的供应和安装。

消费税

烟草产品税(TPT)

自2024年10月2日起,TPT税率增加。增加金额为每包20支香烟包括增值税的€1.00,其他烟草产品按比例增加。

电子液体产品税(EPT)

电子液体产品税将根据发布命令实施。此税将适用于在本国供应电子液体产品,税率为€0.50 每毫升.

矿物油税(MOT)

自2024年10月9日起,MOT的碳成分将增加,导致总体MOT税率为:

-

€688.78每1,000升汽油和航空汽油 以及

-

€595.68每1,000升柴油和用于航空及私人休闲航行的重油。

碳成分和其他燃料的总体MOT税率的增加将于2025年5月1日起生效。

天然气碳税(NGCT)

自2025年5月1日起,NGCT税率将增加至€11.48 每兆瓦时(按毛热值计算)。

固体燃料碳税(SFCT)

自2025年5月1日起,SFCT税率将增加至:

- €167.24 每吨煤

- €116.43 每吨泥炭块

- €57.70 每吨磨制泥炭和

- €86.54 每吨其他泥炭。

小型苹果酒和灰酒以及其他发酵饮料的小型生产者的消费税减免

对符合条件的独立小型生产者生产的苹果酒和灰酒的减免计划已扩展至酒精含量超过8.5%的苹果酒和灰酒。目前,该计划仅适用于酒精含量超过2.8%但未超过8.5%的苹果酒和灰酒。

此计划已扩大到包括其他发酵饮料(除苹果酒和灰酒)。减免将适用于这些产品,符合条件的生产商每年最多生产10,000公升的发酵饮料。减免将适用最高达每年8,000公升的总量。

此减免将标准的酒精产品税(APT)税率降低50%。

车辆注册税 (VRT)

商业电动车

自2025年1月1日起,商业电动车的重量比例将从130%改为125%,以符合€200 VRT的税率。

B类车辆的VRT税率

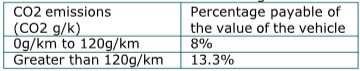

自2025年7月1日起,B类车辆(小型商业车辆)将基于车辆的CO2排放征收VRT。VRT将根据以下表格进行计算:

其他阈值、减免和免税

对企业交易投资的减免

就业投资激励(EII)、企业家启动减免(SURE)和启动资本激励(SCI)减免将延长至2026年12月31日。

其他变更包括:

- 对于EII,将投资者可申请减免的最高金额从€500,000提高到每年€1,000,000 以及

- 将投资者可申请SURE的金额提高到每年€140,000。

进一步的变更将包含在财政法案中。